HOME» 定例研究会開催レポート »【開催レポート】2023年6月度 東京第22回フォーラム

定例研究会開催レポート

【開催レポート】2023年6月度 東京第22回フォーラム

日米比較を通じて

今回のフォーラムでは、日本および米国の小売企業におけるDXへの取り組みの変遷や最新状況を比較しながら、流通・マーケティング分野におけるDX化、オンラインとオフラインの統合化(OMO)の動向や状況変化を踏まえた上で、今後のマーケティングや企業組織、サプライチェーン、ビジネスモデル等の変革や、イノベーションの方向性について議論をするため、この分野の最先端で精力的に活躍しておられる3名の講師をお招きしました。

高木 克典 当研究所事務局長(マックス・コム株式会社代表取締役)の司会のもと、はじめに関西大学東京センター事務長の中村匡志氏から開会の挨拶をいただき、陶山理事長から本フォーラムの解題提起を受けて、3名の講師より講演をいただきました。その後、陶山理事長のコーディネーターによるパネルディスカッションを行いました。

一般社団法人 ブランド戦略経営研究所 陶山 計介 理事長

陶山理事長:

トップマネジメント、マーケティング、広告、広報、知財といったビジネスに役立つオールジャパンの全く新しいシンクタンクとして設立した一般社団法人ブランド戦略研究所(BSI)は、10周年を期に2020年11月に現在のブランド戦略経営研究所(BSMI)に名称を変更いたしました。

マーケティング戦略と知財戦略を基軸にしながら、人材開発、営業戦略、生産戦略、研究開発、財務といった様々な機能戦略の連携を通じたブランド戦略経営を推進することを目的として、調査研究、教育研修、普及活動、出版広報活動等を行っています。これまで、『日本型ブランド優位戦略』(ダイヤモンド社、2000年)、『インターナルブランディング』(中央経済社、2021年)、『地域創生マーケティング』(中央経済社、2021年)、『地域創生と観光』(千倉書房、2022年)といった出版を通じて研究成果の公表・発信をしています。

本日のフォーラムテーマのテーマは「流通におけるDXとOMOの最新動向とメーカーの課題:日米比較を通じて」であり、ここにマーケティングやDXの推進において重要な「人的資本」のテーマも含めて議論をさらに深めていきます。本日は下記のようにトピックスを整理し、3名の講師の方々からお話をいただきながら、テーマへの理解を深めていきたいと思います。

1)今日のビジネスにおけるデジタル化、DXとその課題は何か。

2)DX、OMOとイノベーションの最新動向を探る。

3)そうした流通・マーケティングの変化に対してメーカーはどう対応しなければならないのか。

課題は何か。

4)広くDXをはじめとする今日の経営環境下におけるブランド戦略経営の意義や課題は何か。

フォーラムのテーマである、デジタルトランスフォーメーション(DX)の現状や課題について概観すると、DXは2018年に経産省が『DX ガイドライン』で次のように定義をしています。

「企業がビジネス環境の激しい変化に対応し、データとデジタル技術を活用して、

顧客や社会のニーズを基に、製品やサービス、ビジネスモデルを変革するとともに、

業務そのものや、組織、プロセス、企業文化・風土を変革し、競争上の優位性を確立すること」

「将来の成長、競争力強化のために、デジタル技術を活用して新たなビジネス・モデルを

創出・柔軟に改変」

DXガイドラインを示した2018年以降、経産省が中心となり、DX推進の取組みや報告がなされてきましたが、定義に示す「ビジネスモデルの変革」は思うようには進んでいないのが現状です。特に『DXレポート2.2』(2022年7月)で報告されているデジタル投資の内訳を見ると、既存ビジネスの維持・運営が約8割を占め、その効率化を中心としてデジタル投資が進み、DXの本来的な目的である企業成長や競争優位に対してデジタル投資がなされていません。

したがって「バリューアップ(サービスの創造・革新)」につながる取組みを如何に進めていくのか、が喫緊の課題であり、既存ビジネスの単純な効率化・省力化ではなく、新規のデジタルビジネスを創出すること、デジタル技術の導入による既存ビジネスの付加価値を高めていくことが求められます。そのためにはトップダウンによる全社的な取組みや、判断の拠り所となる行動指針の提示、あるいは顧客や市場の変化に合わせた継続的な変革への取組み、データによる顧客行動の可視化・再現などが重要なポイントとなります。

またビジネスのイノベーションは、次の5つの次元を考える必要があります。

| 1)顧客層(WHO) | :製品・サービスによって満足を享受するのは誰か |

| 2)顧客機能(WHAT) | :製品・サービスによって何が満たされるのか |

| 3)技術(HOW) | :顧客ニーズがどのように満たされているのか |

| 4)主体(BY) | :製品・サービスを提供するのは誰か |

| 5)目的(WHY) | :なぜその製品・サービスを提供するのか |

さらに言えば、今日のサスナビリティ、ESGの課題に対して、その企業は何の為に存在しているのか、企業の存在意義を問い直すことの重要性も高まっており、新しいライフスタイル、価値観、行動規範の変革、社会のイノベーションを目指すことが社会的にも求められています。

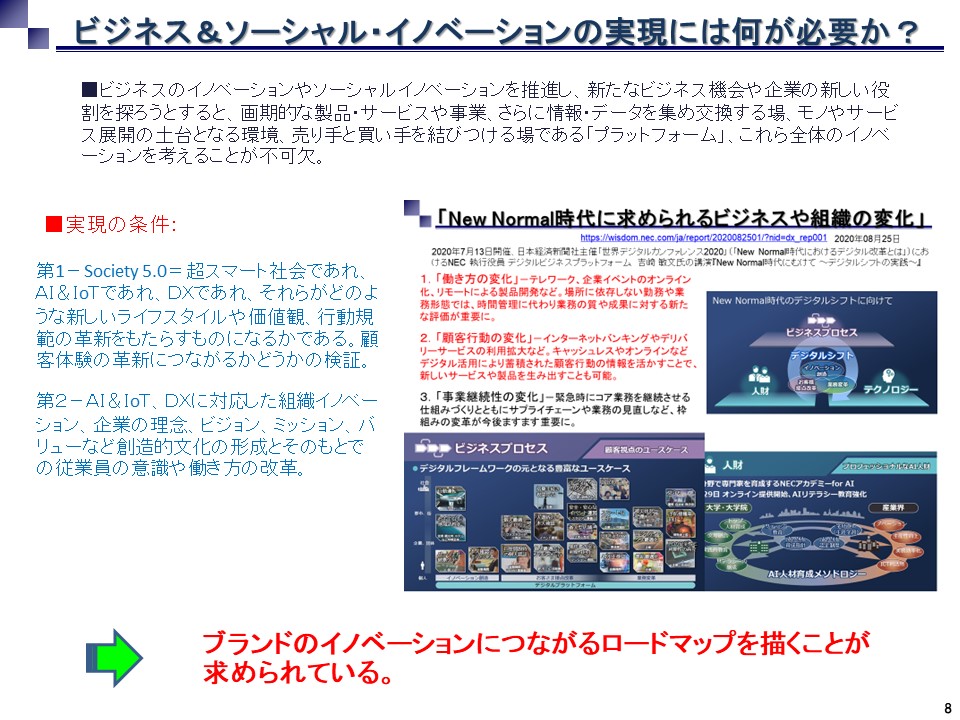

ビジネスや社会のイノベーションを実現するためには、企業の理念、ビジョン・ミッション・バリューの提示、創造的な組織文化の形成といった組織のイノベーションも重要であり、これが従業員の意識や働き方の変革となって現れてきます。このようなブランドのイノベーションにつながるロードマップを描くことが求められているのです。

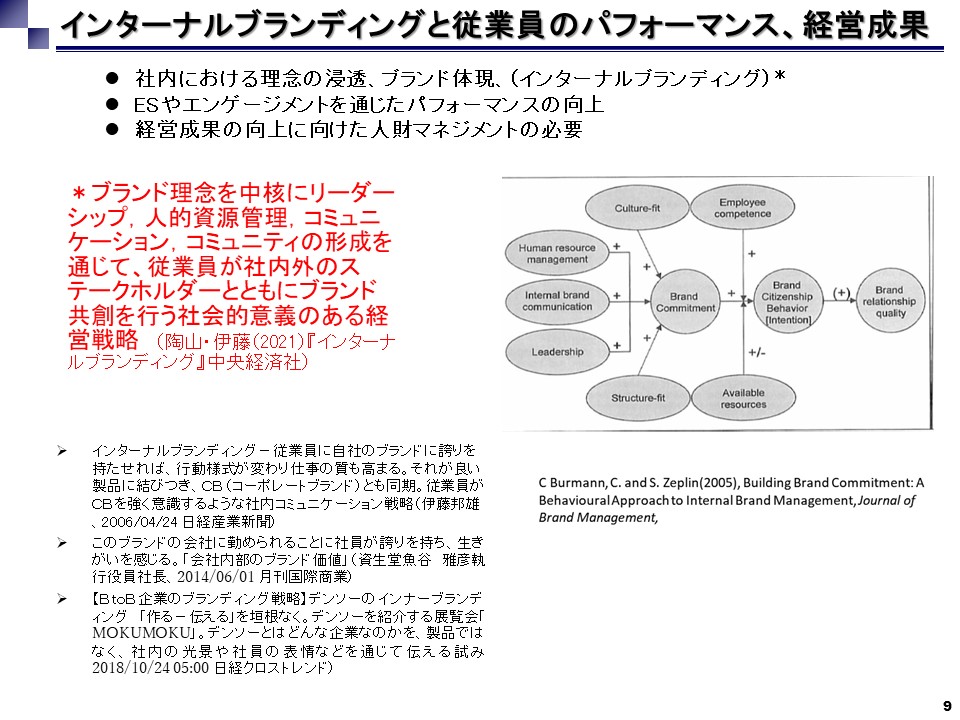

インターナルブランディングは、ブランド理念を中核として、リーダーシップ、人的資源管理、コミュニケーションやコミュニティの形成を進め、従業員が社内外のステークホルダーとともにブランド共創を行う、という経営戦略であり、これはDXのイノベーションを進めていく上で決定的に重要な取組みとなります。

アメリカのリテールイノベーションについては、後に大島講師から詳しい紹介がありますが、その概況を全米小売業協会(NRF)のリテール・ビッグショー2023から捉えると、そこでは「ブレイクスルー(突破・躍進)」をテーマとして、 CRMや顧客体験、デジタルマーケティング、リーダーシップといったキーワードが取り上げられています。その中でも、OMO、オムニチャネル、eコマースについては新しい角度から取組みを進めていかなければなりません。

実際の現場では、リアルの店舗、リアルの小売業が強みを発揮している中で、eコマースの旗手であるAmazonは苦悩しているという状況は、直近のアメリカの小売業、流通の動向をよく表しているものと思います。

小売業や流通業の様々な変化の中で、キュレーション型の店舗や、“ある種の”ダイレクトマーケティングであるD2Cも登場しています。またeコマースだけではなく、リアルの店舗も開設しながら、サードパーティーの小売業者、卸売業者 、その他の仲介業者を介さずに、顧客に直接製品を販売していくという、D2Cメーカーも新しく登場しています。

このような状況下で、Warby Parkerをはじめ、新しい企業も様々に登場しています。

ブランド戦略経営研究所でも「危機からの再生とサステナビリティを可能にするブランド・イノベーション(BX)」の模索を試みています。例えば、新しいライフスタイル、価値観、行動規範の革新とは何か、あるいはIoT、DX、CX、SDGs等の諸相を深く掘り下げていく、あるいは企業組織の創造的文化のあり方、ヒト、モノ、カネ、情報、知財のマネジメントなど、こうしたところからブランド戦略経営を進めていくことが大きな課題となるのではないかと考えています。

以上、本日のフォーラムの解題とさせていただき、これから講師の方とのお話の中で深堀していけたらと思います。

Profile:一般社団法人ブランド戦略経営研究所理事長。関西大学名誉教授。京都大学博士(経済学)。『ブランド・エクイティ戦略』(共訳著、ダイヤモンド社)、『日本型ブランド優位戦略』(共著、ダイヤモンド社)、『よくわかる現代マーケティング』(共編著、ミネルヴァ書房)『インターナルブランディング:ブランド・コミュニティの構築』(共著、中央経済社)、『地域創生マーケティング』(共編著)などブランド・マーケティング研究の第一人者。日本商業学会元会長。

小樽商科大学ビジネススクール アントレプレナーシップ専攻 教授 近藤 公彦 氏

近藤講師からは、これまでのリテール分野、オムニチャネル、DXの研究成果に基づきながら、デジタル化による流通・マーケティングにおけるDXの動向や状況変化についてご紹介いただき、今後のマーケティングや企業組織、サプライチェーン、ビジネスモデルの変革・イノベーションの方向性についてお話いただきました。

近藤講師:

本日のフォーラムのテーマに対しては様々な切り口がありますが、私からはDXと流通、マーケティング、イノベーションに焦点を当ててご紹介します。

私はオムニチャネルを中心に研究を行っています。日本マーケティング学会リサーチプロジェクトとしてオムニチャネル研究会を立ち上げ、メンバーとの共同で『オムニチャネルと顧客戦略の現在(2019年、千倉書房。日本マーケティング学会・日本マーケティング本 大賞2020受賞)』の出版や研究活動を行ってきました。現在、日本オムニチャネル協会の活動にも学術フェローとして携わり、産学連携でオムニチャネルの研究に取り組んでいます。

このほか日経ムック『店舗DX』(2023年)ではオンラインとオフラインを結びつけることをテーマとしたオムニチャネルに関する論考、DXのオンライン・マガジン『JBpressデジタル・イノベーション レビュー』では、DXに携わるキーマンの方との対談企画「探求DXインサイト」や学術的にDXを捉える「リテールDX 講座」にも取り組んできました。

オムニチャネルにおいてデジタル化は不可欠であり、DXが進まなければオムニチャネルは進展しません。そのためDX分野にも研究を拡げ、DX推進に向けた環境変化に対応する変革力(=ダイナミック・ケイパビリティ)の必要性や、ニューノーマル時代におけるデジタル武装した小売業のビジネスモデル「ネオリテール」の提示といった論文も執筆してきました。同様にDXのプロセスに関する理論的な考察や、理論的な枠組みに基づく事例分析等の論文も執筆しています。

リテール分野の研究を入口として、オムニチャネルの研究にも携わり、またこれを上手く料理するためにDXの研究にも取り組んできた、というのが大まかな経緯です。

今日の革新的なデジタル技術―ソーシャルメディア、モバイル機器、アナリティクス、クラウド、IoT―は「SMACIT(Sebastian et al., 2017)」という言葉で整理されています。これら革新的なデジタル技術により、その発展形である DXは一気に進んでいますが、以下に示すデジタル化の3つのフェーズを捉える必要があります。

1)デジタイゼーション(digitization)

2)デジタライゼーション(digitalization)

3)デジタル・トランスフォーメーション(digital transformation)

多くの場合、アナログをデジタルに変換するデジタル化の初期フェーズ1や、ITやデジタル技術を用いて既存の仕事・業務プロセスの転換を図るフェーズ2に留まる場合が多いですが、その先にあるフェーズ3のDXへと進むことが重要です。

日本の経済産業省や、研究者らによるDXの定義として共通していることは、「ビジネスモデルの変革」に踏み込んでいる点であり、DXはデジタルによるビジネスモデルの変革や革新を指します。このような革新的なビジネスモデルによる既存のビジネスモデルの破壊は、「デジタル・ディスラプション(digital disruption)」と呼ばれ、既存のビジネスモデルを破壊する新興企業(=デジタル・ディスラプター)として、次のような企業が挙げられます。

- Airbnb: 民泊システム ⇔ ホテル・旅館等の宿泊業者が提供するサービスモデル

- booking.com: ネット予約システム ⇔ 窓口予約・旅行手配等の旅行代理店ビジネスモデル

- Uber Technologies:配車システム ⇔ タクシーのビジネスモデル、配車サービス

- Netflix:動画配信サービス ⇔ レンタルビデオ・DVDサービス

- Amazon、楽天、Alibaba:ECプラットフォーム ⇔ 実店舗のビジネスモデル

国際経営開発研究所(IMD)のGlobal Center for Digital Business Transformation の研究教育リーダーでもあるMichael Wade氏は「デジタルの渦(Digital Vortex)」という概念を用いて、デジタル技術によって影響を受けやすい産業や業界に関する調査研究を行っています。最も影響を受けやすい業界はメディア・エンターテインメント業界ですが、これに次ぐのがリテール分野です。

従来のオフライン(実店舗)中心のチャネルに、新たな主要チャネルであるオンライン(ネット、EC)が登場し、両者をつなぐSNSも発展しています。サービス業の中でも特に労働集約的であった小売業が、デジタル化によってビジネスモデルの変革を余儀なくされています。

しかし、デジタル技術の影響を受けながらも、業界や産業の果たす機能は変わりません。例えば金融業界において、「“Bank”は今後無くなるかも知れないが、預貯金や送金、運用等の“Banking”機能はそのまま残る」といったように、機能はそのままで、機能の担い手が大きく変化することが予想されます。

ここで流通・マーケティング分野のデジタル・イノベーションについて、以下の4つの側面から整理します。

1.アクターのデジタル化

デジタルによりヒト・モノ・データが融合すると、その行為主体もデジタル化します。売り手と買い手の境界は曖昧になり、両者が互いに価値を提供し合う仕組みが整備されると、情報量の差が小さくなり、消費者の交渉力は増大していきます。したがってこれからの売り手は、買い手の説得の仕方を抜本的に変えなくてはいけません。

2.チャネルのデジタル化

チャネルのデジタル化には次の3つがあります。

- コミュニケーション・チャネルの変化:

消費者と企業が直接コミュニケーションできるツールが登場することで、オンライン上のコミュニティでは、従来はできなかったダイレクトなコミュニケーション・チャネルを持つことができるように。さらにSNSやサードパーティーを介して、相互にコミュニケーションを取り合う状況が見られます。

- 取引チャネルの拡大:

実店舗においても、ECチャネルやSNSが購買行動の日常的なツールとして用いられるようになり、注文や決済システムのデジタル化がさらに進展しています。日本はまだ現金主義的な部分があるものの、海外では現金を持たないことが普通に。

- 新しいチャネル形態:

音楽のストリーミング配信、QRコードによる情報提供、ネットで購入して店舗で受け取る形(クリック&コレクト、BOPIS等)など、ラストワンマイルを克服するチャネル形態も一般的になっています。

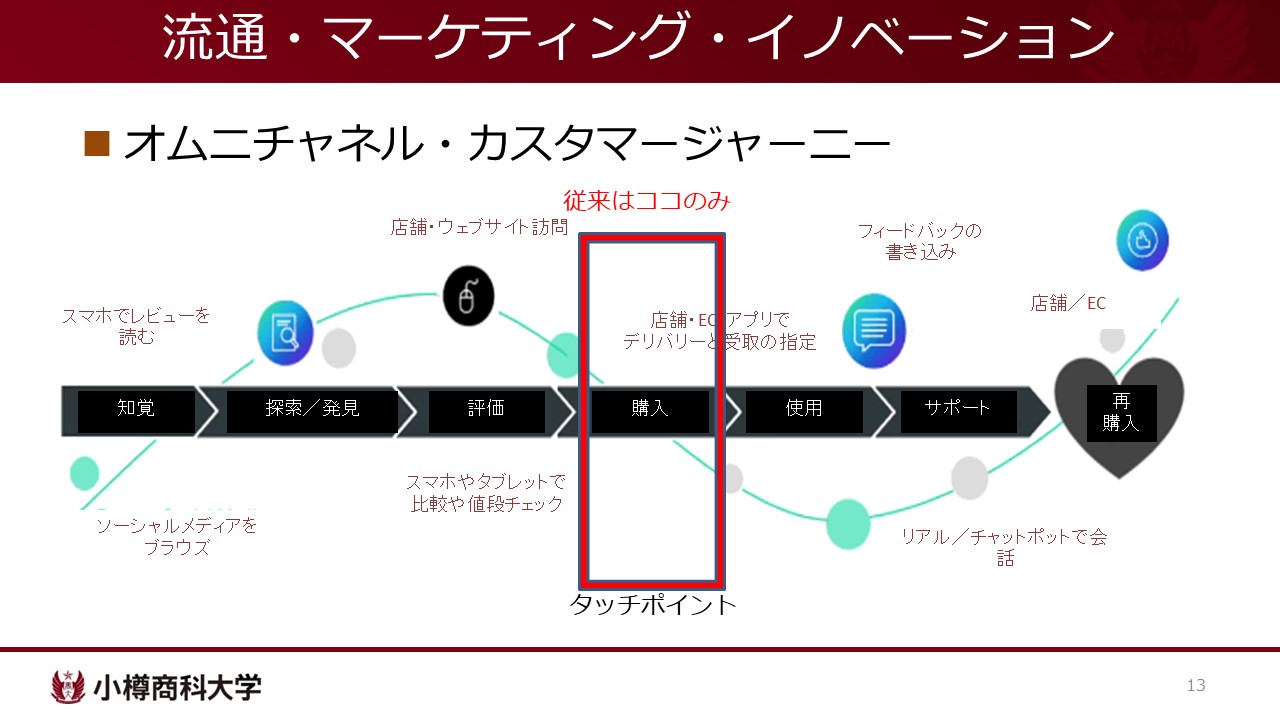

チャネルのデジタル化により、従来の顧客セグメントは、顧客一人ひとりを足し合わせた「個客セグメント」へと変化しています。これは顧客が商品を見て、探し、お店に行き、購入し、SNSに商品感想をアップロードする、という一連の行為を時系列で捉えることが可能になったためであり、この一連の顧客体験は「オムニチャネル・カスタマージャーニー」として把握することができます。従来は購入時だけがタッチポイントでしたが、来店前や実店舗またはECでの購買状況等も合わせて捕捉することができるようになり、「個客セグメント」の把握へと変化したことは、マーケティングにとって革新的な転換だと思います。

3.オファリングのデジタル化

スマホが典型ですが、モバイルデバイスとモノ・ サービスは一体化してきています。

スマホを通じて企業や製品、サービスの情報を得たり、購入したり、SNS等で発信したり等、モノとサービスは、モバイルデバイス上で一体化しています。

そのためオフラインとオンラインが混ざり、ソーシャルメディアも含めた様々なチャネルを統合的に管理し、どのような価値を顧客に提供するのか、総合的に考えるとことが重要です。またサブスクや、市場の需要や競争等に応じて価格を変更するダイナミックプライシングも頻繁に行われるようになっています。

4.ビジネス環境のデジタル化

デジタル化により、買い物場所への物理的な距離が消滅し、商圏という概念は意味をなさなくなりました。情報収集や購入、決済、受け取りはいつでもどこでも可能となったこと(ユビキタス化)は大きな変化です。また実店舗においても、デジタルサイネージによる広告やRFIDを用いた商品管理・決済など、デジタル技術は次々と導入されています。

他方、位置情報ベースのモバイルアプリによる店舗のレコメンド、オンライン上のオークションやゲームのサービス等、デジタルの仮想消費も多くみられるようになりました。

以上、流通あるいはマーケティングの DXは、単なるデジタル技術の導入ではなく、デジタル化によるマーケティングや組織、サプライチェーン、さらにはビジネスモデルを変える、イノベーションだといえます。これら流通・マーケティングのビジネスモデルのイノベーションを、5つ視点から整理します。

- 顧客関係:

オムニチャネルのカスタマージャーニーのように常に個客を捕捉できる状況が生まれていること、また売り手と買い手の双方で共に価値を作り出す関係性へと大きく変化したこと。これら顧客関係における顧客識別性と接続性はデジタル化の大きな革新です。

- 業務プロセス:

従来のサプライチェーンのマネジメントから、デジタルによるディマンドチェーンのマネジメントへと業務プロセスは変化します。最終顧客の需要や購買状況を詳細かつリアルタイムに把握できるようになったことが、消費・購買の発生を起点とした需要主導型のモノの流れに変化させ、さらにAI等による業務の自動化・効率化も進んでいます。

- ガバナンス:

データ主導による意思決定の迅速化(=アジャイル化)が進むと共に、デジタルによって組織間の壁が取り払われ、顧客情報や生産情報、物流・ロジスティクス情報の共有(=脱サイロ化)も進んでいます。

- 収益:

パフォーマンスを図る指標は、これまで小売業では業態シェアや地域シェアでしたが、「個客」が識別される状況では、個客に基づく指標への変更が必要となります。顧客シェアや顧客生涯価値(LTV)、顧客収益性を高めていくことが重要であり、マクロの指標だけではなく、ミクロの指標も重要になってきています。

- エコシステム:

単なるステークホルダーの集まりではなく、デジタルのネットワークによって結ばれているメーカー・小売・卸売といったチャネルメンバーの結びつき、あるいはラストワンマイルを埋めるロジスティクス企業とのネットワーク、顧客とのコミュニケーションを図るソーシャルメディアのコミュニケーション、決済関連の金融機関との連携が、重要になってきています。

DXの成果は大きく2つあり、一つは顧客体験の革新であり、もう一つは企業内部のビジネスプロセスの効率化・革新です。この顧客と自社組織の2つの方向性が、DXのパフォーマンスを図る指標となります。

両者のイノベーションを成し遂げるためには、単なるデジタル技術の導入ではなく、デジタル化による組織や仕組み、顧客との関係や関係者の意識など、企業全体が変わらなくてはなりません。「Digitize or die.―デジタル化するかさもなくば死か」(Philip Kotler)、これほどのインパクトが DXにはあるのです。

小樽商科大学ビジネススクール(専門職大学院)アントレプレナーシップ専攻 教授

Profile:1961年京都府生まれ。1984年同志社大学商学部卒業、1990年神戸大学大学院経営学研究科博士後期課程単位取得。現在、小樽商科大学大学院商学研究科アントレプレナーシップ専攻(専門職大学院)教授。2005〜2006年米国ノースウェスタン大学大学院客員教授。日本マーケティング学会理事。同学会リサーチプロジェクト・オムニチャネル研究会リーダー。日本オムニチャネル協会学術フェロー。2020年近藤公彦・中見真也編『オムニチャネルと顧客戦略の現在』(千倉書房、2019年)にて、日本マーケティング学会「マーケティング本大賞2020」受賞。オンライン・マガジンJDIR(JBpress Digital Innovation Review)にて「探究! DX insight」のコーディネイター、インタビュアー、「リテールDX講座」の講師を務めるなど、学術と実務との共創の視点からマーケティングDXを中心に研究を進めている。

パナソニック コネクト株式会社 エグセクティブインダストリーストラテジスト 大島 誠 氏

大島講師からは、長年に渡り様々な小売業の現場を観察してこられた経験に基づきながら、日米の小売市場の違いや変遷等について解説していただいた上で、ウォルマートの事例を中心に、米国のオムニチャネルやピックアップ、デリバリー等の現状、さらにこれらを踏まえた上でのオムニチャネルの本質や目指すべき方向性についてお話いただきました。

大島講師:

私からは「米国小売業に学ぶオムニチャネルとDXの本質」というテーマに沿って、現場的な話を紹介します。

私は小売業界に携わり今日で34年と2ヶ月と14日目となります。20年以上に渡り、様々な小売業の現場を観察し続けており、このコロナ禍の約3年間もアメリカに滞在して観察を続けてきました。この観察に基づき、本日はウォルマートを中心にお話して参ります。

はじめに、現在のアメリカの小売業の状況からお伝えすると、昨年2022年度の米国の小売業市場は494兆円(以下、1ドル=100円換算)で、過去30年の市場変化をみると、一度もマイナス成長とはならず、一定のプラス成長を維持しています。

一方、日本の小売業は、商業統計によると1992年で128兆9200億円であった市場は、以降まったく伸びておらず、徐々にマイナス方向に向かっている状態です。このように日米では市場規模に大きな差があります。また米国小売業界の現在の課題、上位3つは以下の通りです。

1)引き続き、人手不足

2)物価上昇

3)二極化が益々進む

人手不足はこれまでも課題でしたが、ここに物価上昇の課題も加わりました。米国の物価上昇率は、通常2%前後ですが、昨年2022年6月は史上最高の9%に。その後は下がり続け、5月には4%にまで落ち着きましたが、物価上昇は様々な影響を与えています。

3つ目の課題は、さらなる二極化の進行です。米国の高級百貨店であるニーマン・マーカスは、2020年に倒産したものの、その3年後には4900億円の売上を記録してV字回復を果たしています。この売上の40%は、約2%の高所得者層のお客様で、年間25回の買い物で27,000ドル/人を消費しています。

他方、ディスカウントストアのウォルマートや、100円ショップのダラー・ツリーにおける成長率を見ると、いずれも一定のプラス成長を保っています。反対に、中間所得者層がよく利用するクローガ-やアルバートソン等のスーパーマーケットの売上は、最近の3期連続でマイナス成長となり、中間所得者層がディスカウントストアに流れていると考えられます。

以上、米国小売業の現状を踏まえた上で、米国のオムニチャネルについて紹介します。

米国のオムニチャネルを理解する際に重要な、ピックアップやデリバリーサービスの利用率は、特にパンデミックが起きた2020年3月から一気に上昇しました。このネットを利用したシッピング、デリバリー、ピックアップによる購買活動は、以下のような明確な違いがあります。これらが明確に区別され、注文時に選択できることが日本と異なる点であり、重要なポイントでもあります。

- Pickup 店舗や拠点等で商品をピックアップ

- Delivery 店舗から自宅まで配達

- Shipping 物流センターから配送

利用率が高まるなか、店舗側ではピッキング作業に当たる人手や設備が不足し、ピックアップ待ちの状況が発生しているスーパーマーケットも見られます。しかしウォルマートでは、はじめからスコープ・戦略を決めて取組みを開始していました。

一連のウォルマートの取組みを年表で整理すると、商品を店舗で受け取るピックアップサービスの前身となる施策「Site to Store」を2007年から開始し、ここでの成果を踏まえてグロッサリー・ピックアップを準備しています。2013年にパイロット事業、2017年から本格的なサービスを始めており、まだ5年程しか経っていません。

つまりウォルマートでは、パンデミック以前にシッピング、ピックアップ、デリバリーを全て含めた戦略を立て、お客様への商品の届け方を考えていたのです。

ウォルマートの「ラストワンマイル戦略」では、ピックアップの受け取り方法として「BOPIS(お店の中)」と「カーブサイド(お店の外)」の2つを設定しています。カーブサイドは、駐車場に停めた車のトランクに店員が商品を運び、店舗内では、カウンターやロッカー、あるいはピックアップタワーで受け取るのが一般的ですが、現在は店内での受け取りを全て止めて、カーブサイドに一本化してます。

消費者や生活者の立場で考えると、「商品をいつ受け取れるか」が重要であり、商品ごとに受け取りの日数や方法―ピックアップ、デリバリー、シッピングが明確に設定される必要があります。これをアプリを上手く活用して、分かりやすく提供しているのです。アプリ内のフィルターを使用すれば、今日手に入る商品から選り分けて購入することもできます。在庫管理やフルフィルメントの仕組みが全て整っている中で、ピックアップサービスが拡充し、利用率もますます高くなっています。

ここで生活者によるピックアップ、デリバリーを行う小売業者への評価をみると、ピックアップでは、ウォルマートが最も高く評価され、デリバリーでは、やはりアマゾンが最も高く評価されています。ピックアップに行けないお客様も多くいるため、ウォルマートでは今後デリバリーの拡大を目指しています。

通常デリバリーでは、配送業者やインスタカート等、代行サービスを利用することが多いのですが、ウォルマートでは、オムニチャネル推進のためにお客様接点を重要視しており、ラストワンマイルのお客様接点を自分達で担うため、様々な試みを行っています。

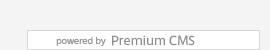

特に力を入れているのは「インホーム」のサービスで、従業員自らがお客様の自宅まで配達し、さらにキッチンや冷蔵庫の中にまで商品を届けるというものです。これには従業員の徹底した教育だけではなく、お客様との信頼関係の構築も不可欠ですが、既にサービスは開始され利用者は増えており、昨年2022年の発表では、同サービスを3000万世帯に拡充することが掲げられています。

この一方でウォルマートは、売り場機能を持たないピックアップ専用のドライブスルー店(日本でいうダークストア)を、今年2023年2月に全店舗閉鎖しました。リアル店舗を持つ強み、お店だからこそ出来ることやるために、彼らのオムニチャネルをやっているのです。

米国百貨店のメイシーズがオムニチャネル宣言をした2010年、私は日本でのオムニチャネルの啓蒙活動を開始し、カスタマージャーニーを援用した「オムニチャネル・ジャーニー」を用いて、お客様とどのような接点を持つか、ということがオムニチャネルだと伝えてきました。当時は全ての起点がECサイトでしたが、米国ウォルマートが目指していたオムニチャネルはリアル店舗が起点であり、今振り返るとここに戦略的な差があったように思います。

ウォルマートは、2023年にようやく「オムニチャネル宣言」をしました。

昔からのスローガンである「Save maney & Live better」を掲げ、テクノロジーの力を借りながら「People-Led(人主導)」のオムニチャネル・リテーラーとなることを宣言しています。このPeople-Ledは、一部はAIやChat GPT等のテクノロジーを活用しながらも、最終的な顧客接点は、人が主導して回していくこと意味しています。

ウォルマートのビジョンである「Flywheel(実店舗を介した循環)」の紹介動画をみると、そのポイントは、次の4つとなります。

1)接客またはデジタルツールを介したサービス、どちらでもお客様が選択できる

2)ピックアップ、デリバリー、シッピング、いずれでも購入できる

3)B2CやB2Bの区別なく、様々なリテーラーの商品をウォルマート経由で購入できる

4)お客様との関係をシームレスにしていく

以上がウォルマートのビジョンであり、彼らのオムニチャネルでもあります。つまり、手段やツールではなく、「生活者にいかに寄り添えるか」ということを目指してオムニチャネルの取組みを推進してきたことが、ようやく明らかになってきました。

このようなウォルマートが、会社として最も大切にしているのは、お客様でも、取引先でも、株主でもなく、従業員です。

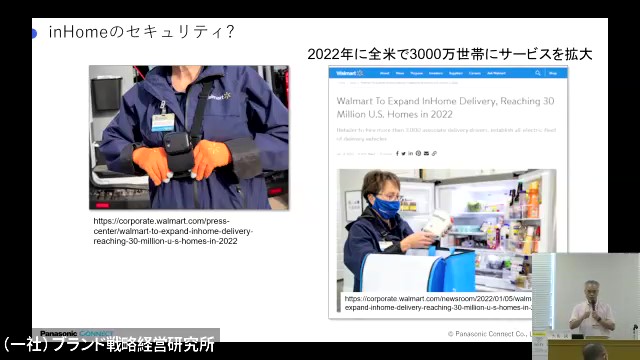

オフィスの裏側にある張り紙には、「CFF(Clean, Fast, Friendly)お客様満足度指数」という指標、目標数値を従業員全員が持っています。この指標により自分たちの給料やボーナスが決まるのです。CleanやFastはよくある指標ですが、Friendlyは接客状態を表す特徴的な指標です。無機質な米国の小売業からするとFriendlyはとても大変な指標です。

このFriendlyスコアを高めるために、教育用のシミュレーションゲームアプリ「Spark City」があり、従業員はアプリを通じて接客方法や在庫の適正管理等を学習することができます。

さらにウォルマートでは、74万人の従業員にスマホを無償提供し、スマホ内のアプリを通じて、従業員の勤怠管理や、在庫管理・売上チャンスロスの確認、さらに毎日のアクティブティと給料やボーナス、昇給・昇格へとの関係も確認できます。従業員が働きやすく、また能動的に動けるよう、スマホ1つで全ての業務ができるような環境を整えているのです。

かつてのウォルマートの従業員は、指示された内容をこなす“受け身”な存在でしたが、現在では、自ら判断し行動できるようになり、様々なキャリアパスを選択できるようになっています。キャッシャーから店長やバイヤー、店長から本部バイヤー等、豊富なキャリアパスが用意されています。

つまり「生活者に寄り添う」オムニチャンネルを推進するために、ウォルマートでは、人・従業員への投資に注力しているのです。先ほどの「People-Led」は、まさに従業員の主導を指し、そのモチベーションやチームワーク高めるための表彰制度や、SNSによる従業員の活躍や成功事例の発信等を行っています。

最後に、ウォルマートのブランド・イノベーションの核心は「People-Led」を掲げて、従業員をブランディングの中心に据えたことにあります。米国ウォルマートのCEOであるJohn Furnerが昨年2022年の全米小売業協会NRFで伝えたことは「共に困難に立ち向かう小売業になる。繁栄の未来を創る経営を!」ということであり、売上等については一切言及していません。そうではなく、社会の一員として必要不可欠な存在=エッセンシャル・リテ―ラ―になると宣言しているのです。だからこそ、誰が大事か、どのようにやっていくべきか、が明らかになり、これがオムニチャネル戦略や、商品戦略にもつながっていくのだと感じています。

パナソニック コネクト株式会社 エグセクティブインダストリーストラテジスト

Profile:日本での「オムニチャネル」の推進第一人者。外資系IT企業にて小売業・流通業のソリューション・スペシャリストとして、長年多くの小売業の業種・業態のシステム導入、業務改革を支援。世界各国を飛び回り、日本のみならずグローバルの小売業の動向や、MDシステム等の小売業・流通業のIT動向を研究。特に、米国の小売業の長年における定点観測をはじめ、本質を紐解く洞察には多くのお客様から評価を得ている。また、20年以上に渡り、体感型の洞察視察ツアーを企画・実施。さらに、コロナ禍の3年も、何度も渡米して、米国小売業の挑戦を調査し、日本の小売業の皆様に伝えてきた。現在は、生活者起点、従業員起点でのDX化をサポート支援する一方で、協調/協創の領域で小売業/流通業の業界改革にも力を注いでいる。

イオンリテール株式会社 取締役 常務執行役員 西垣 幸則 氏

西垣講師からは、イオンリテールの考えるDX、デジタル戦略をはじめ、ネットスーパーやドライブピックアップといった食のEC、全国各地の店舗を活用した非食品ECの取組み、そして生産性と付加価値の向上を目的としたデジタル技術の利用と人材育成・スキルアップ等、詳細な取組み事例をご紹介いただきながら、日本の小売業の現状や課題、今後のデジタル戦略の方向性について、お話いただきました。

西垣講師:

先ほどの講義に続き、私からはイオンリテールでの取組み事例や現状を紹介しながら、日本の小売業の現状や今後を議論するきっかけとしたいと思います。

イオングループでは、総合スーパー(GMS)、スーパーマーケット(SM)、ディスカウントストア(MD)、小型店やドラッグといった小売業を中心に、金融事業やディベロッパー事業等、多岐に渡る事業を行っています。この中でイオンリテールは、GMSを中心とした小売事業を中心に、デジタル事業、ディベロッパー事業を行っています。実はイオンリテールは、国内の商業面積施設としてはナンバーワンのディベロッパーです。

イオンリテールの売り場は、主に衣料品、食料品、生活用品、Health and Beauty Care(HBC)の4つで構成されています。様々なメディアでGMSの苦戦が報じられるなか、一つひとつの売り場の専門店化に取り組み、ワンストップという私たちの強みを活かしていくことを目指しています。

またイオンのプライベートブランドであるトップバリュを皆さまご存じでしょうか。トップバリュでは、付加価値を高めた商品づくりを目指し、今年2023年3月には、“一杯で心も体も満たされる”をコンセプトとしたメインディッシュスープを開発。これまでのナショナルブランドにはない領域の商品づくりに取り組んでいます。

ここから、イオンリテールが注視している、日本の小売業を取り巻く環境変化を、いくつか絞って紹介します。

●通信利用の変化:

インターネットの通信量や利用時間は、2013年と比較すると現在は約10倍となり、EC 化率も2.3倍の8.6%に変化しています。新聞の購読率やテレビの視聴率は年々減少し、2021年にはネット広告が、4大マス媒体の市場規模を上回りました。

オンライン利用が増えるなか、実店舗を利用する理由は、実際に商品を見て選びたい、今すぐ欲しい商品は実店舗の方が便利などの理由からです。一方でネットショッピングは、実店舗に行かなくても良いこと、いつでも買い物ができること、また品揃えや時間節約といった利便性の高さによるもの。このように実店舗での体験と、ネットショッピングの利便性の両方の性質を組み合わせていくことが重要だと考えています。

●3大コストの増加:

原材料、光熱費、人件費の3大コストの増加も非常にインパクトの大きい変化です。為替の問題もあり、原材料高騰による原価上昇をはじめ、電気代もこの2年で2倍以上に。また物流の2024年問題であるドライバー不足による運送費の上昇、またパート従業員の時給7%引き上げは、商品の原価に影響してきます。

従業員の時給アップは、モチベーション向上や、より良い人材確保といったポジティブな面もありますが、原材料、光熱費、人件費の3大コストは着実に上昇しています。従業員の時給アップは、モチベーション向上や、より良い人材確保といったポジティブな面もありますが、原材料、光熱費、人件費の3大コストは着実に上昇しています。

このような現状で、私たちイオンリテールが目指す姿は、次の2つです。

1)顧客体験(CX):いつでもどこでもイオンの商品・サービス・情報を受け取ることができる

2)従業員体験(EX):お客様に近いところで、働きがいを感じる職場にする

他方、イオンリテールの考えるDXは、データ活用を通じて、店舗や人材といった資産を再生・活性化し、お客様の新しい体験を創造し提供することです。これに向けて2025年までに取り組む、次の4つの施策を掲げています。

1)ECの成長

2)デジタルマーケティング

3)生産性の向上(効率化・最適化・付加価値業務)

4)基盤の構築(データ基盤・人材)

以下から、イオンリテールの具体的なDXの取り組み事例を紹介。現在の取り組みと合わせて、今後の取り組みもいくつか紹介します。

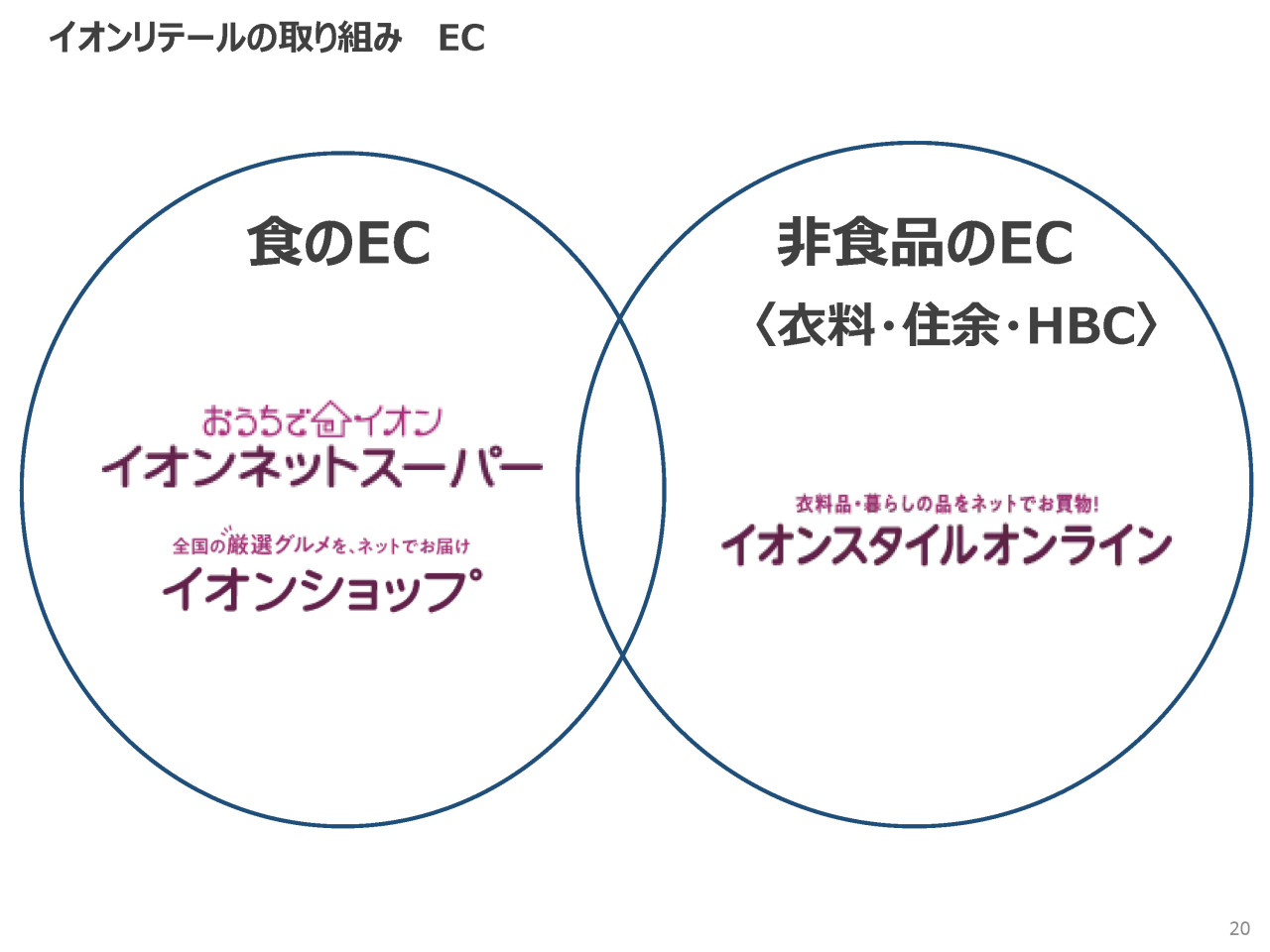

イオンリテールにおける「食のEC」の取組みは、店舗から配達するネットスーパーや、産地・センターから中元やギフトを配送するイオンショップがあります。これに衣料・住居余暇・HBCの「非食品のEC」を加えた、4つのラインでECを運営しています。

●食のEC―イオンネットスーパー:

先ほどのウォルマートの事例では、カーブサイドピックアップの試験的サービスを2007年から、またネットスーパーであるグロッサリーデリバリーを2017年から開始していました。私たちはネットスーパーを2008年から、本格的なドライブピックアップは2020年から開始。コロナ前までは年率4%程のなだらかな成長でしたが、コロナをきっかけとして2020~22年は年率20%程の急成長を遂げました。

昨年のネットスーパー全体の伸び率は111%でやや鈍化したものの、惣菜・弁当・ピザ等の店内加工商品、またHBCで取扱うサプリメント・健康食品、医薬品等は成長し、ネットスーパーには現在約3万SKU以上の掲載があります。

●イオンネットスーパーのルーラル戦略:

昨年開始したネットスーパーの新サービス「お届け先変更便」は、自分が居住するエリア以外の配送先を設定できるサービスで、離れて暮らす家族にネットスーパーの商品を届けたいというニーズに応えたものです。

今あるシステムを活かして、できることから取組みを展開していますが、ルーラルエリアにおいてネットスーパーのサービスを拡充させることは、各エリアに店舗をもつ私たちの役目ではないかと思っています。今後、ルート配送や、中継地からのハブ&スポーク方式を組み合わせた配送網の構築を検討し、現状の世帯カバー率57%を、2025年には80%まで高めていくことが目標です。

また2025年オープン予定の下諏訪町の新店では、イオンリテール、JAL、KDDIの民間と自治体が連携して、ドローンを活用した配送にもチャレンジ。2022年の航空法改正を受けながら、ドローンによる新しいお客様満足の試みも模索しています。

●イオンネットスーパーのドライブピックアップ:

コロナ発生直後の2020年3月、イオン羽生店で初めてドライブピックアップの取組みを開始しました。当時テレビ等でも取り上げられ、同サービスは一気に伸長。先行的に取組みを始めた羽生店は、ドライブピックアップで全国1位の店舗に。

しかしこれはネットスーパー全体から見れば規模が小さく、日本では未だ自宅配送が主流です。それでもウォルマートのような便利なアプリ等や環境が整えば、日本でも必ず普及すると確信し、サービス拡充を検討しています。特にカギとなるのは店舗や広大な駐車場であり、他社にはなかなか真似のできない資産として活用を考えています。

●非食品EC―イオンスタイルオンライン:

イオンスタイルオンラインは、2020年までは倉庫出荷型のECでしたが、倉庫代や在庫コスト、欠品発生等を考慮して、2021年3月には店舗出荷型に切り替えました。幕張新都心の大型店舗で2021年3月からサービスを開始、現在は9店舗から出荷しています。

品揃えは13万3千SKUを基準として、イオン大型店の商品が買える店舗づくりを目指していますが、まだ基準には達していません。しかし上期には13万SKUを目指し、将来的には170 店舗での展開を目標としています。

このサービスにより、以前は配送に4-5日以上かかっていたものが、今では朝頼めばおよそ翌日には到着するなど、到着日数が各段に短くなりました。これも店舗という資産を活用したEC拡大の事例です。

●生産性と付加価値の向上―単純業務からの脱却

ECの強化は、店舗の活性化とともに、生産性や付加価値の向上を支えています。

これまで従業員の業務は、その大半がレジ業務(29%)や後方業務(28%)で占められ、売場でのお客様対応は43%に留まっていました。これを2025年までに60%以上に引き上げることを目標に、お客様に近い場所で働きがいのある職場づくりを目指しています。

売場でお客様との接点を増やすためには、レジ打ち等の単純業務からの脱却が必要です。現在の売場では、レジゴー、フルセルフ、現金、キャッシュレス、サポートレジの最大5種類のレジを配置して店舗の活性化、効率化を図っています。しかし効率化が進むと、反対に買い物が不便になる方も出てくるため、多様な人に対応するための有人レジは欠かせません。

●生産性の向上―モバイルアシスタントによる後方業務の削減

実装はこれからですが、後方業務の削減と、売り場でのデータ見える化を目的とした「モバイルアシスタント」プロジェクトも始動しています。

後方業務で、マネージャーをいつも悩ませるのは勤務計画の作成で、50人以上のパート・コミュニティを抱えるところでは3-5日を要します。ここにAIによる勤務計画の自動作成を導入。契約時間や日々の売上等をもとにAIがシミュレーションし、勤務シフトを自動作成することで計画を作成する時間は7割以上も減りました。今後は、ワークスケジューリングのAI自動化にも取り組む予定です。

またAIで販売価格を決めて、担当者が誰であっても売価変更の業務に当たることができる「AIカカク」にも取り組んでいます。初めはデリカ部門から、続いてデイリーや畜産・水産部門でもAIカカクを導入。今年からは機械学習に基づいて発注を行う「AI オーダー」の取り組みも開始。これによりデリカ部門では発注時間は半分、在庫は3-4割が減少しています。

●付加価値の向上―従業員のスキルを発揮する売場づくり:

レジやモバイルアシスタントによる生産性向上、業務効率化の本来的な目的は、従業員とお客様との時間を作ることです。

イオンリテールには、薬剤師やリカーアドバイザーなど様々な資格をもつ従業員が18000人おり、彼らが自らのスキルを発揮できる売場づくりに取り組んでいます。これは売り場に限った話ではなく、オンライン上でも同様。昨年2022年からはじめた「STAFF Clip」では、実際の店舗従業員の方がコーディネートモデルとして登場して商品を紹介。ページビューや売上をフィードバックしながらスタッフのモチベーション向上につなげています。

●付加価値の向上―従業員のスキルを伸ばす基盤づくり

従業員のスキルアップ、人材育成に向けた基盤づくりとして社内の“チーム構築”も進めています。昨年2022年に、内部プロパー社員9名で、データソリューションチームを発足し、専門的なデータ分析や活用、機械学習を行っています。このチームでは日々の業務で発見した課題に対して、自分達で解決策を模索し学習を積み重ねながら、勉強会を企画して周囲のスキルアップ・人材育成にも貢献しています。このように自社ビジネスをよく理解した内部人材の育成、活躍の場の提供が、従業員のスキルをのばす基盤づくりの糸口になると思います。

以上をまとめると、いかに店舗と従業員の価値を高めるか、ということに尽きるように思います。お客様の新しい顧客体験を創造するためには、自分たちの潜在的な強みをみつけて、それを活かしていくことが必要です。ウォルマートをベンチマークとしながら世界の先端の取り組みを観察して、ここに居られる皆さんと一緒に成長していきたいと思います。

ご清聴ありがとうございました。

イオンリテール株式会社 取締役 常務執行役員 営業・デジタル担当

Profile:ジャスコ株式会社(現イオン株式会社)入社後、店長・事業部長などを複数担当し、北関東カンパニーの支社長を経て、2021年より現職。現在は営業・デジタル担当として、デジタルの成長戦略であるeコマースの強化やデータとAIの活用、デジタルトランスフォーメーションの加速による利便性や生産性の向上を実現するための組織構築を推進している。

(左から順に)陶山理事長、近藤講師、大島講師、西垣講師

陶山理事長をファシリテーターとして、近藤講師、大島講師、西垣講師の3名とともにパネルディスカッションを実施しました。

DXをデータドリブンの切り口からWalmart connect やWalmart+の取り組みをはじめ、イオンリテールにおけるお店起点からお客様起点へのシフト、テクノロジーやAIの活用原点となるお客様との相互理解や絆の構築、オムニチャネルとネットとリアルの接合・融合(OMO)、New Normalの時代に注目されているRapid or Quick Delivery Commerce・時間節約という新しいサービス・デザイン(ビジネス)、検索型のネットスーパーからさらに進んだニーズへの対応、ユーザーインターフェイス、地域での取り組みなど、講演内容を踏まえて、改めて内容の濃い議論と活発な質疑応答がなされました。

最後に、本フォーラムの後援団体である関西大学東京経済人倶楽部を代表して、関西大学東京経済人倶楽部運営委員/JLLモールマネジメント株式会社取締役会長の大津 武氏より、講演を受けて閉会の挨拶をいただきました。ブランドづくりに欠かせない要素である“最先端であり続けること”を体現するイオンリテール・ウォルマートの取組みに今後も注目しながら、本フォーラムで得られたブランドとDX・オムニチャネルの関係、ビジネスモデルの変革、イノベーションの方向性を、今後の経営に活かしていきたいと感想をいただきました。

今回の東京第22回フォーラムは「流通におけるDXとOMOの最新動向とメーカーの課題:日米比較を通じて」をテーマに、3名からそれぞれの分野でのこれまでの素晴らしい活動や研究についてお話しいただきました。講師をはじめ多くの皆様のご協力により本フォーラムを盛況のうちに終えることができました。ご講演いただきました講師の皆さんには厚くお礼申し上げます。

2023/12/25

| 2023/12/25 |